从业资格考试信息汇总

随手掌握最新考试动态

期货从业资格考试教材基础知识考点:国债期货及其应用

知识点一、国债期货

(一)什么是国债期货

国债期货是指以主权国家发行的国债为期货合约标的的期货品种。目前来看,全球交易活跃的国债期货品种主要是中长期国债期货,一般采用实物交割。

2013年9月6日,国内推出5年期国债期货交易;2015年3月20日,推出10年期国债期货交易。

(二)转换因子

1.什么是转换因子

国债期货实行一揽子可交割国债的多券种交割方式,当合约到期进行实物交割时,可交割国债为一系列符合条件的不同剩余期限、不同票面利率的国债品种。因票面利率与剩余期限不同,必须确定各种可交割国债与期货合约标的名义标准国债之间的转换比例,这个比例就是转换因子。

转换因子实质上是面值1元的可交割国债在其剩余期限内的所有现金流按国债期货合约标的票面利率折现的现值。

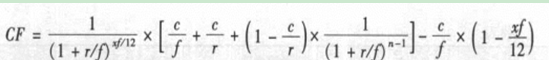

其计算公式如下:

其中:

r为国债期货合约标的票面利率;

x为交割月到下一付息月的月份数;

n为剩余付息次数;

c为可交割国债的票面利率;

f为可交割国债每年的付息次数。

转换因子在合约上市时由交易所公布,其数值在合约存续期间不变。

如果可交割国债票面利率高于国债期货合约标的票面利率,转换因子大于1;

如果可交割国债票面利率低于国债期货合约标的票面利率,转换因子小于1。

2.发票价格

通过转换因子国债期货实物交割时不同剩余期限、不同票面利率的可交割国债价值可以进行比较。转换因子可用于计算期货合约可交割国债的交割价格。用可交割国债的转换因子乘以期货交割结算价可得到转换后该国债的价格(净价),用国债净价加上持有国债期间的应计利息收入即可得到全价,该价格为可交割国债的出让价格,也称发票价格。其计算公式如下:

发票价格=国债期货交割结算价×转换因子+应计利息

根据中金所规定,国债期货交割时,应计利息的日计数基准为“实际持有天数/实际计息天数”,每100元可交割国债的应计利息计算公式如下:

(三)最便宜可交割债券

1.什么是最便宜可交剖债券

在一揽子可交割国债的交割制度下,剩余期限在一定范围内的国债都可以参与交割。由于可交割债券的票面利率和剩余期限不同,即便使用转换因子进行折算,各种可交割国债之间仍然存在差别。由于期货合约的卖方拥有可交割国债的选择权,卖方一般会选择最便宜、对己方最有利、交割成本最低的可交割国债进行交割,该债券就是最便宜可交割债券

最便宜可交割债券的价格决定了国债期货合约的价格。

2.如何寻找最便宜可交割国债

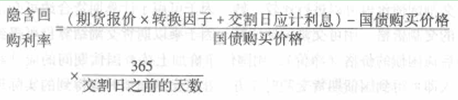

最便宜可交割国债是指在一揽子可交割国债中,能够使投资者买入国债现货、持有到期交割并获得最高收益的国债,一般用隐含回购利率来衡量。

隐含回购利率是指买入国债现货并用于期货交割所得到的利率收益率。隐含回购利率越高的国债价格越便宜,用于期货交割对合约空头越有利。隐含回购利率最高的国债就是最便宜可交割国债。

如果购买国债后,在交割日之前没有利息支付,可交割国债的隐含回购利率计算公式为:

(四)国债期货理论价格

通常,国债期货理论价格可以运用持有成本模型计算,即:

期货理论价格=现货价格+持有成本=现货价格+资金占用成本一利息收入

知识点二、 国债期货投机和套利

国债期货投机是指通过买卖国债期货合约,持有多头或空头头寸,以期从期货合约价格变动中博取风险收益的交易策略。按持有头寸和交易方向不同,国债期货投机分为牛市策略和熊市策略。国债期货套利包括国债期货合约间价差套利策略和期现套利策略两大类。

(一)多头策略和空头策略

(二)期现套利与国债基差交易

(三)国债期货合约间套利

1.跨期套利

2.跨品种套利

知识点三、 国债期货套期保值

利用国债期货进行套期保值的主要目的是对冲利率风险。国债期货套期保值分为买入套期保值、卖出套期保值两类。

(一)买入套期保值

国债期货买入套期保值是通过期货市场开仓买入国债期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率下降的风险。其适用的情形主要有:(1)计划买入债券,担心利率下降,导致债券价格上升。(2)按固定利率计息的借款人,担心利率下降,导致资金成本相对增加。(3)资金的贷方,担心利率下降,导致贷款利率和收益下降。

(二)卖出套期保值

国债期货卖出套期保值是通过期货市场开仓卖出利率期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率上升的风险。其适用的情形主要有:(1)持有债券,担心利率上升,其债券价格下跌或者收益率相对下降。(2)利用债券融资的筹资人,担心利率上升,导致融资成本上升。(3)资金的借方,担心利率上升,导致借入成本增加。

(三)套期保值(对冲)合约数量的确定

1.面值法

国债期货合约数量=债券组合面值÷国债期货合约面值

该计算方法最为简单,但因没有考虑国债期货和债券组合对利率变动的敏感性差异,故不太精确。

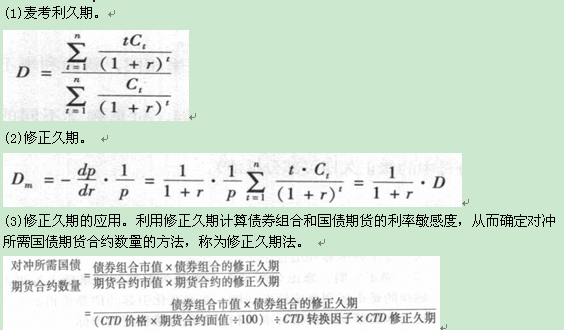

2.修正久期法

当利率变动较大时,用修正久期度量债券价格的变动并不精确,使得修正久期法计算的对冲所需国债数量存在一定缺陷,但并不严重(公式中分子和分母中的修正久期可部分抵消)。

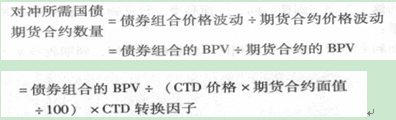

3.基点价值法

基点价值,又称为DV01,是指利率每变化一个基点(0.01个百分点)引起的债券价格变动的绝对额。由于国债期货合约的基点价值约等于最便宜可交割国债的基点价值除以其转换因子,比较债券组合和国债期货合约的基点价值,可以得到对冲所需国债期货合约数量。

其公式如下:

下一篇:期货基础知识模拟试题3

猜你喜欢

- 期货从业资格证考试科目! 2025-5-9

- 期货从业资格证还能做什么? 2025-2-20

- 期货从业资格证考什么科目 2024-12-11

- 期货从业考试之如何培养好习惯! 2024-9-23

- 期货从业资格证是不是香饽饽? 2024-8-7